افزایش نرخ سود سیاستی بر کنترل رشد پایه پولی و نقدینگی تاثیرگذار است. لازم است آثار آن بر کاهش فشارهای تورمی در مسیر دستیابی به هدف کنترل تورم از کانالهای دیگر نیز مورد توجه قرار گیرد.

به گزارش خبرگزاری تسنیم، آنچه که مطابق با ادبیات نظری و تجربی سیاستگذاری پولی در سطح جهان و در چارچوبهای متداول سیاست پولی در بانکهای مرکزی مختلف در ارتباط با نرخهای سود مورد عمل قرار دارد، تعیین نرخ سیاستی توسط بانک مرکزی در جهت دستیابی به اهداف مورد نظر از جمله کنترل تورم و کمک به رشد اقتصادی و اشتغال است.

تغییر نرخ سیاستی از طریق مکانیزم انتقال پولی و کانالهای مختلف آن از جمله کانال نرخ سود (تغییر نرخهای سود بازار پول و نرخهای سود سپرده و تسهیلات بانکی)، اعتبار، قیمت داراییها و نرخ ارز و انتظارات موجب تغییر سطح تقاضای کالاها و خدمات شده و از این طریق بر تعادل عرضه و تقاضا در اقتصاد، تنظیم دستمزد و قیمت و قیمتهای داخلی و وارداتی و نهایتاً، بر اقتصاد به طور عام و بر تغییرات سطح قیمتها (تورم) به طور خاص اثر می گذارد.

البته، مکانیزم انتقال پولی با وقفههای زمانی طولانی، متغیر و دارای نااطمینانی برای کار کردن از طریق اقتصاد و نظام مالی و بروز اثرات کامل اقدامات سیاست پولی بر تورم همراه است. بنابراین، پیشبینی اثرات دقیق اقدامات سیاست پولی بر اقتصاد و سطح قیمتها دشوار است. به همین دلیل نیز سیاست پولی همیشه جلونگر است و تنظیم نرخ سیاستی بر برآورد بانک مرکزی از تحولات آتی نرخ تورم -و نه تحولات جاری و کنونی آن- استوار است.

بانکهای مرکزی بر اساس پیش بینی تحولات آتی اقتصاد بویژه در زمینه رشد اقتصادی، اشتغال، نرخ تورم (تورم هسته) و روند انتظارات تورمی و ریسک تداوم بالا ماندن نرخ تورم و انتظارات تورمی در افق زمانی طولانیتر و تثبیت آن در سطوح بالا، نسبت به تغییر نرخ سود سیاستی و میزان تغییر آن تصمیمگیری میکنند.

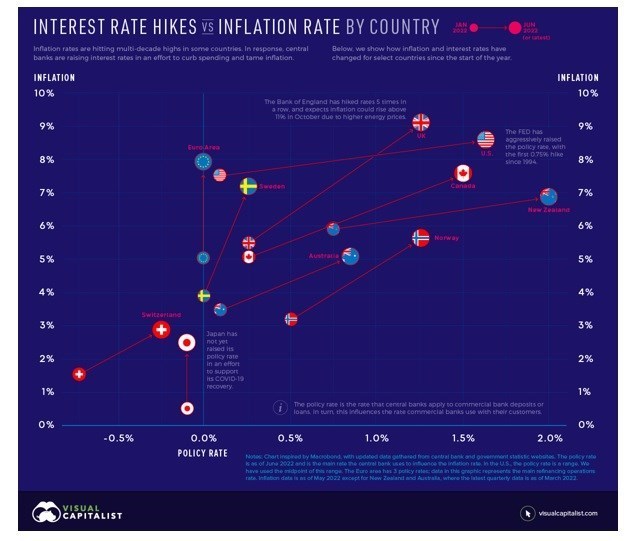

افزایش نرخ بهره براساس نرخ تورم در کشورها

بانکهای مرکزی برای مقابله با تورم، نرخ سود سیاستی خود را افزایش میدهند. نرخ سود سیاستی نرخی است که بانکهای مرکزی از بانک های تجاری در قبال پرداخت وام دریافت کرده یا به سپرده های آنها پرداخت می کنند. بانکهای تجاری بخشی از این نرخهای بالاتر را به مشتریان خود منتقل میکنند که قدرت خرید کسبوکارها و مصرفکنندگان را کاهش میدهد. در نهایت، افزایش نرخ بهره باعث کاهش هزینه و تشویق پسانداز میشود.

با توجه به اینکه طی ماههای ابتدایی سال ۲۰۲۲، نرخ تورم در برخی کشورها به بالاترین حد چند دهه اخیر رسیده است، بسیاری از بانک های مرکزی افزایش نرخ بهره را اعلام کرده اند. جدول زیر نشان میدهد که چگونه نرخ تورم و نرخ بهره سیاستی کشورهای منتخب از ژانویه ۲۰۲۲ تغییر کرده است. کشورها براساس بالاترین به پایینترین نرخ تورم مرتب شدهاند.

|

کشور |

نرخ تورم (ژانویه ۲۰۲۲) |

نرخ تورم (می ۲۰۲۲) |

نرخ سود سیاستی (ژانویه ۲۰۲۲) |

نرخ سود سیاستی (می ۲۰۲۲) |

|

انگلستان |

۵٫۵۰ |

۹٫۱۰ |

۰٫۲۵ |

۱٫۲۵ |

|

ایالات متحده آمریکا |

۷٫۵۰ |

۸٫۶۰ |

۰-۰٫۲۵ |

۱٫۵-۱٫۷۵ |

|

اتحادیه اروپا |

۵٫۱۰ |

۸٫۱۰ |

۰ |

۰ |

|

کانادا |

۵٫۱۰ |

۷٫۷۰ |

۰٫۲۵ |

۱٫۵ |

|

سوئد |

۳٫۹۰ |

۷٫۲۰ |

۰ |

۰٫۲۵ |

|

نیوزیلند |

۵٫۹۰ |

۶٫۹۰ |

۰٫۷۵ |

۲ |

|

نروژ |

۳٫۲۰ |

۵٫۷۰ |

۰٫۵ |

۱٫۲۵ |

|

استرالیا |

۳٫۵۰ |

۵٫۱۰ |

۰٫۱ |

۰٫۸۵ |

|

سوییس |

۱٫۶۰ |

۲٫۹۰ |

۰٫۷۵- |

۰٫۲۵- |

|

ژاپن |

۰٫۵ |

۲٫۵۰ |

۰٫۱۰- |

۰٫۱۰- |

همانگونه که در جدول فوق مشاهده میشود فدرال رزرو آمریکا با بیشترین افزایش نرخ بهره در این زمینه پیشرو بوده است. به طوری که از ماه ژانویه تا می، نرخ سیاستی خود را ۱٫۵ درصد افزایش داده است که نیمی از این افزایش در نشست ژوئن ۲۰۲۲ اتفاق افتاد. جروم پاول، رئیس فدرال رزرو در این نشست گفت که کمیته مایل است "هدایت رو به جلو را بیشتر کند" تا نرخ های سیاستی را به سطوح عادی برساند. این اقدام در حالی صورت می گیرد که ایالات متحده با بالاترین نرخ تورم خود در ۴۰ سال گذشته مواجه است.

از سوی دیگر، اتحادیه اروپا که تورم ۸٫۱ درصدی را تجربه می کند هنوز نرخ سیاستی خود را افزایش نداده است. با این حال، بانک مرکزی اروپا راهنمایی های آتی روشنی ارائه کرده است. راهنمایی های آتی به طور واضح برای کمک به مردم در تصمیم گیری در مورد هزینه و سرمایه گذاری و جلوگیری از غافلگیری که می تواند بازارها را مختل کند در نظر گرفته شده است.

بر این اساس، بانکهای مرکزی در واکنش به تورم بالا و انتظارات تورمی فزاینده، نرخهای سود را افزایش میدهند. این اقدام موجب کاهش رشد تقاضا، کمک به انطباق بیشتر تقاضا با عرضه و تعدیل انتظارات تورمی و نهایتاً، کاهش فشارهای تورمی خواهد شد.

در حالت کلی، تغییر نرخ بهره سیاستی مستقیماً بر نرخهای سود بازار پول (ابزارهای مالی کوتاهمدت با سرسید کمتر از یک سال) و نرخهای سود سپرده و تسهیلات مورد عمل بانکها اثر میگذارد. این در حالی است که تغییر نرخهای سود سپرده و تسهیلات بانکی در کشور در شرایط کنونی به لحاظ رسمی تابع مصوبات شورای پول و اعتبار است. با این حال، تغییر نرخ سود سیاستی میتواند از طریق سایر کانالهای انتقال سیاست پولی بویژه کانال انتظارات و قیمت داراییها بر اقتصاد و تورم اثرگذار باشد.

افزایش نرخ سود سیاستی به سطحی بالاتر (پس از تعیین آن توسط سیاستگذار پولی) و هدایت نرخ سود بازار بینبانکی به سمت نرخ سیاستی جدید از طرق مختلف از جمله کاهش میزان تزریق ذخایر توسط بانک مرکزی به بانکها، افزایش جذب ذخایر توسط بانک مرکزی از طریق عملیات بازار باز و سپردهگیری قاعدهمند از بانکها، افزایش نرخهای کف و سقف دالان و تعیین نرخ بالاتر توسط بانک مرکزی برای حداقل نرخ پذیرش سفارشهای تزریق ذخایر در قالب ریپو و حداکثر نرخ جذب ذخایر در قالب ریپوی معکوس توسط بانک مرکزی صورت میگیرد.

این موضوع علاوه بر کاهش رشد پایه پولی از محل عملیات پولی مزبور به لحاظ کاهش حجم تزریق یا افزایش حجم جذب ذخایر بانکها توسط بانک مرکزی، با علامتدهی رویکرد و اراده عملی این بانک برای افزایش نرخ سود به سطح بالاتر، موجب افزایش نرخ سود معاملات بانکها با یکدیگر و تسریع در افزایش نرخ سود بازار به محدوده نرخ سیاستی جدید خواهد شد.

با اینکه طبق نکات ذکر شده در بالا، افزایش نرخ سود سیاستی بر کنترل رشد پایه پولی و نقدینگی تاثیرگذار است، لازم است آثار آن بر کاهش فشارهای تورمی در مسیر دستیابی به هدف کنترل تورم از کانالهای دیگر نیز مورد توجه قرار گیرد.

شرط موفقیت بانک مرکزی برای مهار تورم

رفع ناترازی بانکها و تقویت سلامت و ثباتی مالی در نظام بانکی، کاهش نااطمینانیها و ریسکهای سیاسی و شوکهای خارجی بویژه تحریمها و محدودیتهای ناشی از آن، رفع مسدودی منابع ارزی کشور، ثبات بازار ارز و رفع چندگانگی نرخ ارز و برقراری نظام ارزی شناور مدیریت شده و ثبات مالی در سایر بازارهای مالی و داراییها از جمله بازار سرمایه از دیگر الزامات موفقیت بانک مرکزی در مدیریت انتظارات تورمی، کنترل رشد نقدینگی و مهار تورم است.

نکته دیگر تقویت مکانیزم انتقال پولی و رفع چالشها و سایشهای جدی مربوط به کانالهای مختلف انتقال تصمیمات و اقدامات سیاست پولی به اقتصاد و نظام مالی کشور است. در این ارتباط لازم است به فراهم شدن شرایط اصلاح و تغییر نرخهای سود سپرده و تسهیلات بانکی با تغییر نرخ سود سیاستی توسط بانک مرکزی و تقویت کانالهای نرخ سود، اعتبار و قیمت داراییها در نتیجه این امر توجه شود. تقویت سیاستهای ارتباطی بانک مرکزی و مجموعه ارکان سیاستگذاری اقتصادی دولت نیز عامل مهمی برای مدیریت انتظارات تورمی و تقویت مکانیزم انتقال پولی برای کنترل تورم است.

در کنار این موضوعات که عمدتاً به عوامل محرک رشد نقدینگی و تورم از سمت تقاضای اقتصاد اشاره دارد، لازم است به عوامل سمت عرضه و فشار هزینه در افزایش تورم در سوی دیگر اقتصاد نیز توجه داشت.

الزامات موفقیت در کنترل رشد نقدینگی و مهار تورم

اثربخشی تصمیمات و اقدامات سیاست پولی در حوزه تغییر نرخ سود سیاستی مستلزم تحقق الزامات و پیش فرضهایی است که نقش حیاتی در این زمینه ایفا مینماید. با توجه به اینکه مبنای تعیین نرخ سود سیاستی، بر اساس پیشبینیهای بانک مرکزی در خصوص متغیرهای کلان بویژه نرخ تورم و انتظارات تورمی است، لذا، ثبات عوامل موثر بر این پیشبینیها بویژه کاهش نااطمینانیها و ریسکهای ناشی از عوامل برونزا (خارج از اراده و تصمیمگیری بانک مرکزی) نقش موثری در این ارتباط دارند.

طی سالهای گذشته، تشدید تحریمهای خارجی و ریسکها و نااطمینانیهای بالای ناشی از آن و افزایش انتظارات تورمی به واسطه تلاطم در بازارهای دارایی (بویژه بازار ارز) و کسری بودجه دولت در اثر محدودیتهای ناشی از فروش نفت، از جمله مواردی بوده که بر تحقق عملکرد اهداف سیاستی بانک مرکزی تاثیر منفی گذاشته است.

نقش استقلال بانک مرکزی در اتخاذ سیاستهای پولی

حفظ و ارتقای استقلال بانک مرکزی در اتخاذ و اجرای سیاستهای پولی از مهمترین الزامات موفقیت این بانک در کنترل رشد نقدینگی و مهار تورم است. یقیناً، سلطه مالی و مداخلات و تکالیف تحمیلی توسط دولت، مجلس و سایر ارکان حاکمیت بر بانک مرکزی مانع از آزادی عمل این بانک در استفاده کارا از ابزارهای سیاست پولی از طریق اجرای عملیات بازار باز و یا کنترل کلهای پولی (شامل پایه پولی) برای مدیریت رشد نقدینگی و مهار تورم خواهد شد.

کنترل تورم اولویت نخست بانک مرکزی

همچنین، پذیرش اولویت هدف کنترل تورم در سطح پایین و پایدار و پیشبینیپذیر به عنوان هدف اصلی بانک مرکزی و همراهی و حمایت کامل دولت و مجموعه ارکان حاکمیت جهت تحقق آن میتواند مانع از تحمیل وظایف و تکالیفی شود که اغلب به عناوینی مانند حمایت از تولید و اشتغال، تثبیت قیمتها، تثبیت نرخ ارز، حمایت از بازار سرمایه و … بعضاً در تعارض با هدف کنترل رشد نقدینگی و مهار تورم قرار میگیرند.

بانک مرکزی با هماهنگی و همکاری ارکان ذیربط در دولت بویژه سازمان برنامه و بودجه و وزارت امور اقتصادی و دارایی اقداماتی را با هدف پرهیز از پولی شدن کسری بودجه (آشکار و پنهان) مانند تقویت مدیریت وجوه و استفاده از منابع دولتی و کاهش استفاده از تنخواه خزانه انجام داده است، اما حصول به وضعیت بهینه در این زمینه نهایتاً به رفتار مالی دولت مبنی بر رعایت انضباط مالی در یک چارچوب قاعدهمند به منظور توازن پایدار بودجه و پایداری مالی دولت در میانمدت و بلند مدت وابسته است. چرا که مهمترین عامل برای جلوگیری از رشد بیرویه نقدینگی در کشور، مدیریت صحیح کسری بودجه و اصلاح نظام تأمین مالی دولت است.

نظارت جدی بر خلق پول

نکته دیگر به تکالیف گستردهای برمیگردد که دولت یا مجلس شورای اسلامی به شکل افزایش میزان تسهیلات پرداختی با موضوعات مشخص از محل منابع نظام بانکی کشور (بانک مرکزی و بانکها) به عهده نظام بانکی میگذارند. چنانچه تامین مالی آنها مستلزم خلق پول جدید توسط نظام بانکی باشد، آثار و تبعات نامطلوب پولی و تورمی ناشی از آن میتواند نتایجی متضاد با اهداف قانونگذار در پی داشته باشد.

لذا، ضرورت دارد منابع لازم برای اجرای تکالیف مزبور از محلهای دیگری (به جز نظام بانکی) مانند بازار سرمایه (فروش اوراق بدهی و سهام دولتی)، مازاد درآمدهای نفتی، مالیات، واگذاری اموال مازاد دولت و شرکتهای دولتی و … و به روشهای سالم و درست (بدون آثار تورمی) تامین گردد.

مورد دیگر میتواند تسلط ملاحظات مربوط به هزینه های نرخ سود بدهیهای دولت و پایداری مالی دولت بر ملاحظات سیاستگذار پولی در تنظیم نرخ سود سیاستی و هدایت نرخ سود بازار بین بانکی توسط بانک مرکزی باشد.

به عنوان مثال، فشار مراجع مختلف دولت بر بانک مرکزی در جهت عدم افزایش متناسب نرخهای سود در شرایط تورم بالا و افزایش انتظارات تورمی و تداوم آن در سطوح بالا به دلیل اثر آن بر افزایش نرخ بازدهی اوراق بدهی دولتی و فشار مالی بر دولت، استفاده از این ابزار برای مهار تورم را تا حد زیادی ناکارامد می سازد.

ضرورت کنترل پیامدها ی افزایش نرخ سود در بازار سرمایه

نکته دیگر، مخاطرات مربوط به تفوق ملاحظات حفظ و تقویت ثبات مالی بر هدف ثبات قیمتی بانک مرکزی از محل سیاستها و مداخلات مختلف ارکان دولتی، ارکان مالی بازار سرمایه و سایر ارکان حاکمیتی مانند مجلس است که با تبعات پولی و تورمی احتمالی همراه است.

به عنوان مثال، تکلیف به بانک مرکزی برای عدم افزایش نرخ سود در زمان ریزش شاخص بورس، تزریق منابع بانکی از طریق نهادهای مالی مرتبط برای حمایت از بورس، اعطای اعتبارات به بانکها و موسسات اعتباری کم توان یا غیر نقد توسط بانک مرکزی برای حل مشکلات سلامت مالی آنها (ناشی از تکالیف دولت و ایجاد دارایی منجمد یا عدم سرمایه کافی به دلیل عدم افزایش سرمایه توسط دولت) در این خصوص قابل ذکر است.

مدیریت انتظارات تورمی

مدیریت انتظارات تورمی و لنگر کردن آن به سطح پایینتری از تورم مستلزم سیاستهای ارتباطی قوی در جهت درک بهتر مردم از تصمیمات و اقدامات سیاست پولی و اعتماد به اراده و توان بانک مرکزی در کنترل تورم است. همچنین، با افزایش نرخهای سود، سرمایهگذاران انتظار کاهش قیمت داراییهایی مانند سهام، نرخ ارز و مسکن را دارند که در این صورت آنها احساس کاهش ثروت و کاهش ارزش وثایقشان و نهایتاً، کاهش تمایل به استقراض و خرج کردن خواهند داشت که منجر به کاهش تورم خواهد شد. همچنین، کاهش نرخ ارز از مسیرهای مختلفی مانند کاهش قیمت کالاهای وارداتی، کاهش خالص صادرات به عنوان بخشی از تقاضای کل و تعدیل انتظارات تورمی میتواند به کاهش تورم منتهی شود.

در عین حال همزمان با اقدام بانک مرکزی برای افزایش نرخ سیاستی مردم انتظار دارند که با اقدامات بانک مرکزی و مبتنی بر اعتماد به این بانک، نرخ تورم کاهش پیدا کند. در این صورت وقتی مردم انتظار دارند که نرخ تورم کاهش پیدا کند رشد مصرفشان در زمان حال را کاهش میدهند و درخواست افزایش بیشتر دستمزدها از طرف نیروی کار نیز دنبال نخواهد شد. این موضوع به کاهش تقاضا و کاهش فشارهای تورمی کمک خواهد کرد.

بعلاوه، افزایش نرخ سود سیاستی و نرخ بازار بین بانکی چنانچه منجر به افزایش نرخ سود تسهیلات بانکی شود (حتی به شکل غیر رسمی و با افزایش هزینههای مختلف مترتب بر اخذ وام)، ریسک وامگیرندگان برای عدم توان بازپرداخت وامشان را افزایش و انگیزه آنها برای اخذ وام را کاهش میدهد. بانکها نیز ممکن است میزان تسهیلات پرداختی به خانوارها و بنگاهها را با توجه به افزایش ریسک و احتمال نکول توسط وامگیرندگان کاهش دهند. این عوامل به کاهش مصرف و سرمایهگذاری و نهایتاً، به کاهش تقاضا و تورم منجر خواهد شد.

در خاتمه ذکر این نکته ضروری است که رونق تولید و رشد اقتصادی نیازمند تدوین برنامه راهبری در این زمینه است که که بسترساز این برنامه توجه به ضرورتهایی همچون اصلاح و تقویت نهادهای حاکم بر اقتصاد از جمله قوانین و مقررات و حقوق مالکیت، بهبود فضای کسب و کار از طریق کاهش مجوزها و بروکراسی اداری، حذف امضاهای طلایی، حذف انحصارات و امتیازات ویژه و غیر شفاف، حذف قوانین و مقررات زاید و افزایش ثبات، شفافیت و سهولت مقرراتی، حذف زمینههای رانت و فساد مانند انواع قیمتگذاری و نرخگذاریهای دستوری، تقویت دانش فنی و سرمایه انسانی، دسترسی به تجهیزات و تکنولوژی جدید و پیشرفته، افزایش بهرهوری عوامل تولید و کاهش ریسکها و نااطمینانیهای اقتصادی و سیاسی و رفع تحریمها و محدودیتهای مالی و تجاری بینالمللی از طریق دیپلماسی سیاسی و اقتصادی فعال، اصلاح و تقویت نظام تامین مالی فعالیتهای اقتصادی با تکیه بر معرفی و ابزارهای نوین مالی از جمله تامین مالی زنجیرهای در جهت دسترسی به اعتبار و در نهایت، تقویت ثبات مالی و اقتصادی است .

انتهای پیام/