بعد از پیاده سازی سازوکار حساب واحد خزانه در حالی که استقراض دولت از بانک مرکزی محدودتر شده اما رشد پایه پولی از محل اضافه برداشت بانکها و رشد بدهی آنها به بانک مرکزی افزایش چشمگیری داشته است.

به گزارش خبرنگار اقتصادی خبرگزاری تسنیم، براساس دادههای بانک مرکزی درصد تغییرات بدهی دولت به بانک مرکزی در دی ۱۴۰۱ به نسبت اسفند ۱۴۰۰، ۳۷٫۴ درصد رشد داشته است. این درحالی است که در مدت مشابه، بدهی بانکها به بانک مرکزی ۱۰۹٫۹ درصد رشد کرده است.

همچنین رقم رشد بدهیهای دولت به بانک مرکزی در دی ماه سال ۱۴۰۰ به نسبت اسفند سال ۱۳۹۹ حدود ۴۱٫۲ درصد بوده است. ضمن اینکه درصد رشد بدهی بانکها به بانک مرکزی در بازه زمانی مشابه ۴۹٫۶ درصد بوده است.

همانطور که مشاهده میشود میزان بدهی بانک ها به بانک مرکزی در سال گذشته رشد غافل گیرکننده ای داشته که با روند بدهی بانکها و بدهی دولت به بانک مرکزی از سال ۱۳۹۷ به این سو متفاوت است. بر این اساس با توجه به اینکه امسال برای نخستین بار حساب واحد خزانه به عنوان یک ابزار مالی به کمک بودجه دولت آمد، تحلیلی بر روند بدهی بانکها به بانک مرکزی و همچنین روند بدهی دولت به بانک مرکزی به عنوان دو جزء مهم پایه پولی میتواند حاوی نکاتی باشد که در پدیدار شناسی تورم ۱۴۰۱ موثر باشد.

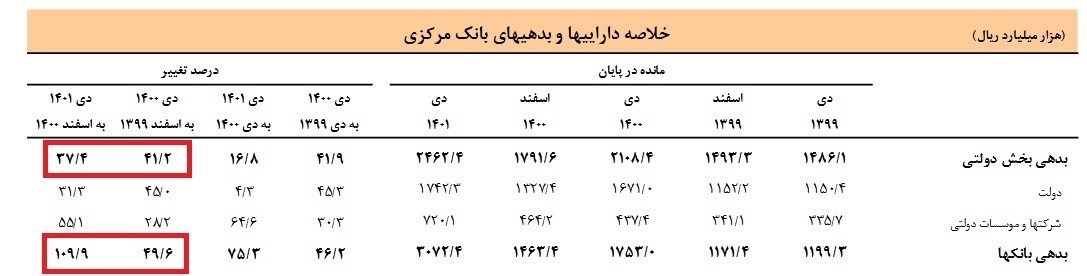

جدول بدهیهای دولت و بانکها به بانک مرکزی در بازههای ۱۰ ماهه سال ۱۴۰۱ و ۱۴۰۰ به شرح زیر است:

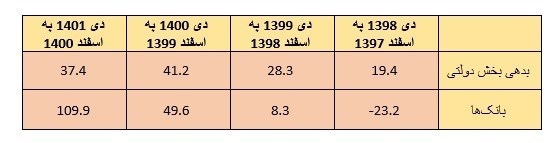

جدول درصد تغییرات بدهیهای دولت به بانک مرکزی طی سال ۱۳۹۸ تا ۱۴۰۱ در بازه دی ماه تا اسفند(۱۰ ماهه) به شرح زیر است:

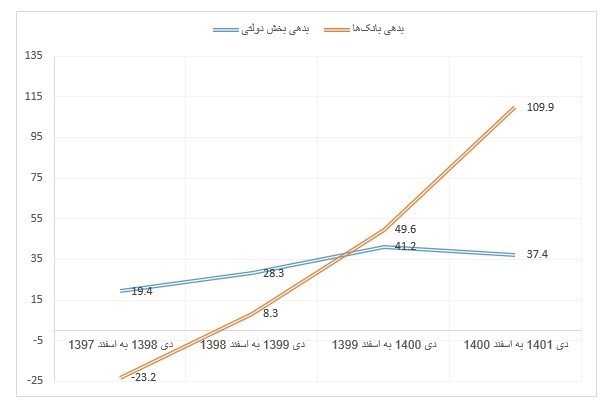

نمودار درصد تغییرات بدهیهای دولت به بانک مرکزی طی سال ۱۳۹۸ تا ۱۴۰۱ در بازه دی ماه تا اسفند(۱۰ ماهه) به شرح زیر است.

بر این اساس رشد بدهی بانکها به بانک مرکزی روند پر شتابی را طی میکند در حالی که روند شاخص رشد بدهی دولت به بانک متناسب با روند بلند مدت خود است. همانطور که اشاره شد با تکمیل زیرساختها و اتصال دستگاههای مختلف در سال ۱۴۰۱ دولت از ابزار حساب واحد خزانه به عنوان یک ابزار مالی و بانک مرکزی نیز از اواخر سال ۱۴۰۰ از ابزار کنترل ترازنامه به عنوان یک ابزار پولی برای کنترل ناترازیهای بودجه و بانکها بهره برنده اند.

ابزار مالی حساب واحد خزانه و مدیریت بدهی دولت به بانک مرکزی

۱-رئیس کل بانک مرکزی اخیرا در رابطه با میزان مانده حساب شرکتهای دولتی در بانک مرکزی گفت: ۳۷۲ همت از منابع دولت و شرکتهای دولتی در بانک مرکزی است. طبق قانون دولت و شرکتهای دولتی نمیتوانند پولشان را در بانکهای تجاری سپردهگذاری کنند و باید پولشان را در بانک مرکزی سپرده کنند. دولت به دلیل اینکه پول خود را از سیستم بانکی جمع کرده و به بانک مرکزی انتقال داده، موجب ناترازی سیستم بانکی شده است. رسیدگی به این مسئله یکی از برنامههای بانک مرکزی در توافق با خزانهداری و وزارت اقتصاد است.

بر این اساس با توجه به پیاده سازی حساب واحد خزانه بالغ بر ۳۷۰ همت منابع سازمانها و شرکتهای دولتی به خزانه داری کل کشور منتقل شده که این موضوع منجر به فشار مضاعف به شبکه بانکی و اضافه برداشت آنها از بانک مرکزی گردیده است. به این ترتیب طبق اظهار نظر تازه رئیس کل بانک مرکزی برای جلوگیری از رشد بی ضابطه پایه پولی ناشی از رشد قابل توجه بدهی بانکها به بانک مرکزی با توافق با وزارت اقتصاد این سازوکار اصلاح خواهد شد.

به گزارش تسنیم، در سال ۱۴۰۱ با استفاده از سازوکار حساب واحد خزانه و تجمیع تمام منابع دولتی در خزانه داری کل کشور برای نخستین بار دولت از تنخواه بودجه استفاده نکرد. این درحالی است که در سال ۱۴۰۰ دولت حدود ۵۳ همت تحت عنوان تنخواه از بانک مرکزی استقراض کرده بود

گفتنی است، بر اساس آخرین گزارش بانک مرکزی، بدهی بانکها به این بانک در آذر و دیماه سال ۱۴۰۱ رشد قابل توجهی را داشته است. بسیاری معتقدند زمانی که پایه پولی از مسیر رشد بدهی بانکی شکل می گیرد منجر به تورمزایی بالا میشود، زیرا بانکها مجبور به استقراض از بانک مرکزی شده و در ادامه این استقراض با چاپ پول بدون پشتوانه پاسخ داده میشود.

بدهی بانکها به بانک مرکزی در دی ۱۴۰۱ رشدی ۷۵٫۳ درصدی را نسبت به سال قبل از خود داشته و در آذر ماه نیز افزایشی برابر با ۷۷٫۱ درصد را به ثبت رسانده است. بررسی صورت گرفته حاکی از آن است که در عرض ۱۰ ماه رشد این شاخص در دی ماه سال گذشته نسبت به اسفند ۱۴۰۰ به حدود ۱۱۰ درصد رسیده است.

نتیجه سیاست کنترل ترازنامه سیستم بانکی بر کنترل نقدینگی و تورم

۲-بانک مرکزی در دولت سیزدهم و بعد از مسکوت ماندن مقطعی سیاست کنترل ترازنامه در دوره انتقالی، در آبان ۱۴۰۰ برای اولین بار ۵ بانکی را که از این ابلاغیه تخطی کرده بودند جریمه و نرخ ذخیره قانونی را برای آن ها ۱۳درصد اعلام کرد. در حالی که این نرخ به صورت عمومی برای بانک ها ۱۱درصد بود. نهایتا تا پایان سال ۱۴۰۰، در مجموع، ۹ بانک و موسسه اعتباری اینگونه جریمه شدند. در مرداد ماه ۱۴۰۱ و در زمان حضور صالح ابادی در بانک مرکزی طی یک بخشنامه جدید، بانک مرکزی سقف نرخ ذخیره قانونی برای بانک های متخلف را از ۱۳ درصد به ۱۵ درصد افزایش داد تا جریمه عدم رعایت رشد سقف ترازنامه، سنگین تر شود. طبق اعلام مسئولان بانک مرکزی در سال ۱۴۰۱ نیز تا کنون ۶ بانک مشمول جریمه افزایش نرخ ذخیره قانونی شده اند.

این درحالی است که رئیس کل بانک مرکزی اعلام کرده است، سه الی چهار سال است که نرخ رشد نقدینگی حقیقی منفی است؛ یعنی نقدینگی خیلی رشد نمیکند و منشا تورم بیشتر از سمت ارز و نااطمینانی است. اما به هر حال باید نقدینگی را کنترل کنیم و برای امسال نیز هدف ما نرخ رشد نقدینگی ۲۵ درصد است و ماهانه این روند را کنترل خواهیم کرد و نتایج آن را نیز به طور مستمر منتشر میکنیم.

در دهه ۹۰ و به ویژه در ۴ سال اخیر تورم پدیدهای مشهود بوده است، اما در دهههای مختلف یکی از عوامل معمولا غالب شده است، به عنوان نمونه در دهه ۸۰ بیشتر از سمت نقدینگی تورم رشد داشت، ولی در دهه ۹۰ و به ویژه در ۴ سال اخیر دلیل اصلی تورم بیشتر از سمت هزینه است، یعنی فشار هزینه است که منجر به افزایش تورم شده است و فشار هزینه نیز بخش عمده آن ناشی از افزایش نرخ ارز بوده است و خود نرخ ارز نیز متاثر از نا اطمینانیها از اقتصاد بوده است که منجر به افزایش نرخ ارز شده است.

انتهای پیام/