در طرف عرضه و ساخت و ساز مسکن بطور معمول روشهای تامین مالی شامل وام بانکی و یا مواردی مانند صندوق زمین و ساختماناست اما در طرف تقاضا روشهای مثل وامهای رهنی میتواند کارگشا باشد.

به گزارش خبرگزاری تسنیم، همانگونه که اطلاع دارید، برای اغلب خانوارها مسکن مهمترین دارایی در طول عمرش محسوب میشود. زیرا یک سو طرف مطلوبیت مستقیم برای خانوار ایجاد کرده و از طرف دیگر، میتواند به عنوان وثیقه در دریافت وام از بانکها و موسسات مالی استفاده شود. با این حال، جهشهای قیمت مسکن به مانند سایر کالاها میتواند بر تقاضای آن اثرات قابل ملاحظهای داشته باشد.

افزایش شدید قیمت مسکن، توانایی خانوارها برای خرید مسکن را تا حد زیادی کاهش داده و نیاز آنها را به دریافت انواع اعتبارات کم هزینه افزایش میدهد. این امر بویژه در کشورهایی نظیر ایران که با نرخهای تورم بالا، رشد اقتصادی اندک یا صفر و کاهش درآمد سرانه روبرو است اهمیت دو چندانی مییابد.

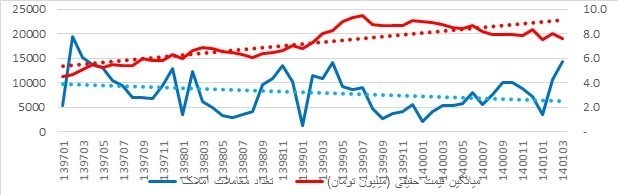

بررسی دادههای معاملات شهر تهران در نمودار زیر نیز تایید میکند که با افزایش قیمت حقیقی مسکن تعداد معاملات به ویژه در چند سال اخیر کاهش یافته و در اغلب ماهها به زیر ۱۰ هزار معامله کاهش یافته است؛ هرچند از اردیبهشت ماه مجدد این تعداد افزایش یافته است.

نمودار ۱٫ روند قیمت حقیقی (محور راست – میلیون تومان) و تعداد معاملات املاک در تهران (محور چپ)

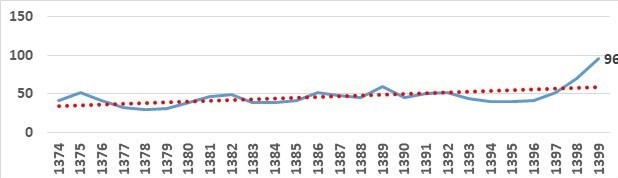

نگاهی به آمارهای بودجه خانوار منتشر شده توسط مرکز آمار هم تایید میکند که تعداد سالهای انتظار برای خرید یک واحد مسکن ۸۰ متری در شهر تهران، از حدود ۴۰ سال در سال ۱۳۷۴ به حدود یک قرن (۹۶ سال) در سال ۱۳۹۹ رسیده است!

نمودار ۲٫ تعداد سالهای لازم برای خرید خانه در تهران (سال)

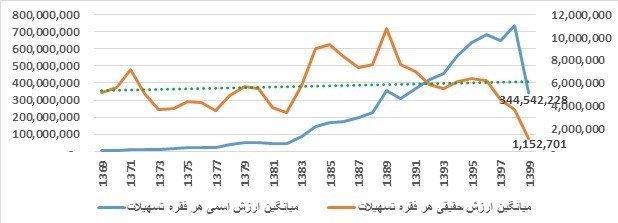

در همین راستا، باید توجه کرد که جهشهای تورمی در ایران، ارزش تسهیلات خرید مسکن را به شدت کاهش داده است. به این صورت که میانگین ارزش حقیقی هر فقره تسهیلات خرید مسکن در سال ۱۳۹۹ تنها ۱۱۵ هزار تومان بوده است!. در حالیکه مقدار اسمی این متغیر، ۳۴٫۴ میلیون تومان در همین سال بوده است. این یعنی اینکه در عمل تسهیلات مسکن کمکی به خانهدار شدن افراد نمیکند. طبیعی است که این موضوع میتواند برای چرخه تولید و فروش مسکن آسیب زیادی به همراه داشته باشد.

۳٫ میانگین ارزش اسمی تسهیلات مسکن (محور چپ) و قدرت خرید هر فقره تسهیلات (محور چپ) (ریال)

این حقایق در بازار مسکن ، ضرورت برنامهریزی و چارهاندیشی برای مدیریت بازار مسکن و بهبود روشهای تامین مالی در این بخش را بیش از پیش آشکار ساخته است. برای این منظور ضروری است موضوع تامین مالی برای هر دو طرف تعیین کننده بازار یعنی تقاضا و عرضه، مورد توجه و برنامهریزی قرار گیرد. شاید بر خلاف باور عموم مردم، طرف عرضه اقتصاد نیز با افزایش هزینههای ساخت نیاز به تامین مالی دارد. این موضوع را میتوانیم در کاهش درخواست و صدور پروانههای ساختمانی بویژه در شهرهای بزرگ از جمله تهران نیز ببینیم.

بطور نمونه تعداد پروانههای ساختمانی صادر شده در سال ۱۴۰۰ به حدود ۵۶۰۰ فقره رسیده که در مقایسه با ابتدای دهه ۱۳۹۰ تقریبا به یک پنجم کاهش پیدا کرده است. برای همین شاید شوک بعدی به بازار مسکن از ناحیه کمبود عرضه باشد که امروز باید برای آن چارهای اندیشیده شود.

۴٫ روند تعداد پروانههای ساختمانی و زیربنا پروانهها (محور چپ) و میانگین قیمت (محور راست) در تهران

آنچه که مشخص است، شناخت هرچه بیشتر از عوامل موثر بر عرضه و تقاضا، می تواند برنامهریزی را سادهتر کند. طرف تقاضای بازار مسکن یا خریدار، متشکل از بازیگرانی نظیر خانوارها، نهادهای مالی و دولتها است که خانوارها عمدهترین متقاضیان مسکن هستند. طرف عرضه یا ساخت و ساز نیز شامل گروههایی نظیر انبوهسازان پیمانکاران است. بطور معمول سازندگان مسکن، در مقایسه با خریداران متعارف، از قدرت بالاتری برخوردارند و از انواع ابزارهای مالی برای تامین نیازهای مالی خود استفاده میکنند.

بطور معمول تجربه کشورهای پیشرو در این زمنیه نشان میدهد که تامین مالی تقاضا یا خرید مسکن میتواند در بازار اولیه یا ثانویه رهنی انجام شود. بازار رهن اولیه در واقع بازاری است که داراییهای مالی به پشتوانه رهن برای اولین بار انتشار مییابد. در این بازار، موسسات مالی فعال، بطور معمول ۴ گروه عمده رهن را منتشر میسازند. خدمات رهن ارائه شده در این بازار، دارای ویژگیهای اساسی است از جمله این ویژگیها میتوان به اندازه، مبلغ و نرخ بهره، که در هر یک از رهن توسط مؤسسات مالی میتواند متفاوت باشد اشاره کرد.

به طور کلی وامهای رهنی در بازارهای اولیه در دو گروه (با بهره ثابت و متغیر) ارائه میشود. در وضعیت کنونی در کشور تقریبا فقط بانک مسکن است که اینگونه تسهیلات را میدهد. یک بررسی ساده نشان میدهد که در سال ۱۳۹۹ حدود ۵۶ هزار میلیارد تومان تسهیلات مسکن پرداخت شده که در مقابل اندازه بازار مسکن رقم محدودی به حساب میآید.

اما بازار رهن ثانویه بازاری است که خدمات رهن عرضه شده توسط موسسات مالی بعد از فروش در بازار اولیه، در این بازار عرضه مجدد میشود. فروش رهن در بازار ثانویه موجب میشود که ریسک نقد شوندگی، ریسک نرخ بهره و ریسک اعتباری مؤسسات مالی صادرکننده و فعال اولیه، در نگهداری سبد داراییها کاهش یابد. در بازار ثانویه اوراق بهادار با پشتوانه رهن (متشکل از برگ انتقالی قرضه با پشتوانه رهن و تعهدات رهنی وثیقهدار) عرضه میشود. سازوکار اوراق بهادار به پشتوانه وام رهنی نیز به این صورت است که بانکهای ارائه دهنده وامهای رهنی، این وامها را به یک شرکت واسط میفروشند.

این شرکت، وامهای رهنی خریداری شده را تجمیع کرده و اوراقی بر پایه آنها منتشر میکند. در این اوراق در بازار ثانویه فروخته شده و معامله شده و در نهایت وجوه حاصل از فروش این اوراق به شرکت واسط و بانکها ارائه میشود. این بازار در کشور ما خیلی سهم زیادی ندارد و چند سالی است که سیستم بانکی به این بازار نیز ورود کرده است که می تواند در افزایش ظرفیت تسهیلاتدهی بانکها نقش خوبی داشته باشد.

در طرف عرضه و ساخت و ساز مسکن نیز بطور معمول روشهای تامین مالی شامل وام بانکی و یا مواردی مانند صندوق زمین و ساختمان (البته برخری روش های دیگر) است.

صندوق زمین و ساختمان، نهاد مالی زیر نظر سازمان بورس و اوراق بهادار است که به جمع آوری سرمایه از عموم و تخصیص آن به سرمایهگذاری در ساخت پروژه ساختمانی مشخص و فروش واحدهای ساختمانی آن میپردازد. اهداف کلی صندوقهای زمین و ساختمان شامل تامین منابع مالی مورد نیاز برای پروژه، اعطای سود ناشی از ساخت و ساز به سرمایهگذاران خرد و مصونیت سرمایهگذاران خرد از رشد قیمت مسکن است. صندوقهای زمین و ساختمان، دارای ارکان نظارتی و اجرایی است. ارکان نظارتی مشتمل بر متولی، حسابرس، مدیر ناظر و هیات مدیره هستند. ارکان اجرایی نیز در برگیرنده مدیر سرمایهگذاری، مدیر ساخت، متعهد پذیره نویس و بازارگردان میباشند. فرآیند کلی عملکرد صندوق زمین و ساختمان به اینصورت است که ابتدا وجوه لازم از سرمایهگذاران جمعآوری میگردد.

سپس این وجوه به پروژه ساختمانی تخصیص داده شده و ساخت و ساز آغاز میشود. پس از تکمیل مراحل ساخت، واحدهای ساختمانی پروژه به متقاضیان فروخته شده و منابع حاصل از این فروش به سرمایهگذاران اعطا میشود.

شایان توجه است که صندوقهای زمین و ساختمان، وجوه جمع آوری شده را به پروژه تخصیص داده و برای تقویت سمت عرضه به کار میروند. از این رو، این صندوقها تفاوت اساسی با صندوقهای سرمایهگذاری مستغلات دارند که سرمایه خود را به خرید و اجاره پروژههای ساختمانی اختصاص میدهند و بنابراین سمت تقاضا را تقویت میکنند.

در نهایت باید اشاره کرد که در ایران، بازار رهن دارای چالشهای متعددی است. این بازار دارای بازیگران محدود، هزینهی بالای تأمین مالی، متکی به پساندازهای محدود اقشار هدف و حمایتهای یارانه ای دولت و نظام بانکی از جمله نرخها و سقفهای اعتبارات است. فعالیتهای رهنی در کشور چه به لحاظ بسترهای قانونی و حقوقی و چه از نظر ابزاری در تجهیز منابع و تخصیص بهینه آن، ناتوان تلقی میشوند. از این رو، برای توسعه و تعمیق بازار مالی به ویژه بازار رهنی در کشور، شناخت تجارب کشورهای مختلف در خصوص تدوین الزامات قانونی و حقوقی و طراحی انواع ابزارها و نهادهای نوین در تامین مالی مسکن حائز اهمیت بالایی میباشد.

در جمعبندی موارد مطرح شده باید گفت که بیشک در وضعیت کنونی کشور هم برای خریداران و هم برای سازندگان دغدغه تامین مالی از اولویت های اصلی محسوب میشود. شرکت خدمات مهندسی مشاور ایران نیز از این قاعده مستثنی نیست که علیرغم محدودیتهای موجود به وظایف ذاتی خود عمل کند. منتهی باید توجه داشت که در وضعیت کنونی نظام بانکی کشور، در عمل تامین مالی بخش اندکی از پروژههای ساختمانی، بویژه پروژههای بزرگ در توانایی سیستم بانکی است.

علاوه بر این، نرخ سود تسهیلات اعطایی نیز موجب شده از لحاظ اقتصادی این تسهیلات فقط در شرایط خاص توجیه اقتصادی داشته باشد. صرفنظر از این گزینه، بررسی عملکرد صندوقهای زمین و ساختمان نیز بنا نشان میدهد که این صندوقها بویژه در شرایط تورمی برای مردم و سرمایهگذاران قابل قبول نیست.

از نظر ساختاری و اجرایی نیز این صندوق با ابهاماتی مواجه هستند. بطور نمونه موضوع تعهدات سنگین بازارگردان برای خرید در قیمتهای کف، عدم فرهنگسازی مناسب برای خرید متری مسکن، هزینه های بالاسری بالاتر پروژه در شرایط اجرا در قالب صندوق و مواردی از این دست همگی نشان میدهد که روی موضوع صندوق نیز به عنوان منبع تامین مالی فقط در موارد خاص شاید امکانپذیر باشد.

برای همین نیز این شرکت به دنبال آن است با توجه به ظرفیتهای مالی شرکتهای بیمه بویژه بیمه مرکزی در قالب آییننامه سرمایهگذاری آنها، تا حد امکان با تامین مالی داخلی از طریق افزایش سرمایه نیازهای مالی خود را مرتفع سازد.

* سید محمدمهدی آهویی

انتهای پیام/